Oleme viimasel ajal avaldanud mitu postitust, kus uurisime laenude jagunemist spetsiifiliste andmete järgi, nagu eluaseme omandiliik, haridus, tööstaaž jne. Sel kuul teeme samamoodi ning võrdleme, kuidas see kõik on muutunud võrreldes eelmiste kuudega.

Keskmine sissetulek, laenu suurus ja vanus

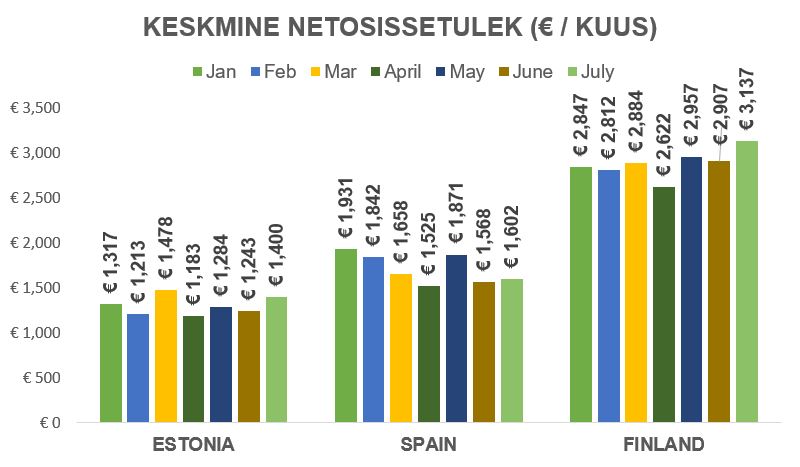

Juulis suurenes keskmine netosissetulek kõikides riikides: Eestis 13% (157 €), Hispaanias 2% (34 €) ja Soomes 8% (230 €). Väljastatud laenude koguhulk suurenes juulis (2017) võrreldes eelmise kuuga (1855) ning oli sel aastal esimest korda suurem kui jaanuaris (1919).

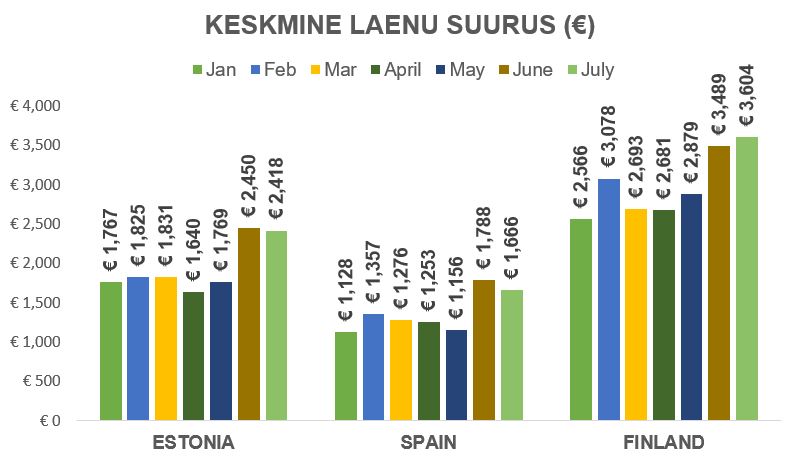

Kuigi juulis suurenes investeeringute kogusumma, vähenes laenu suurus Eestis 1% (32 €) ja Hispaanias 7% (122 €), kuid suurenes Soomes 3% (115 €).

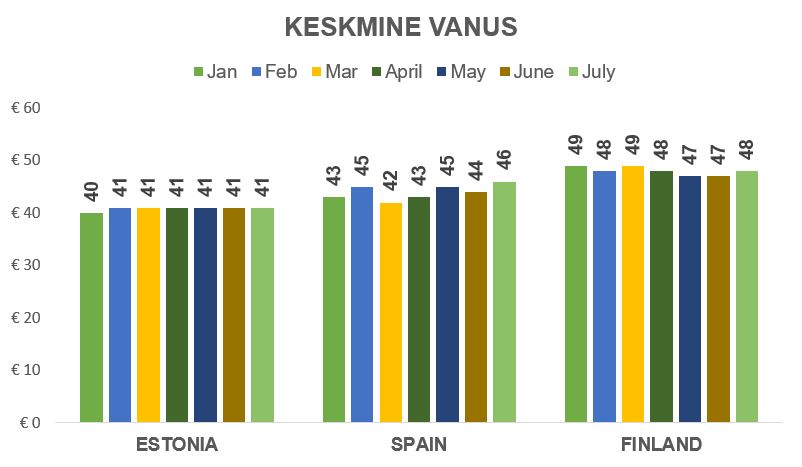

Kuigi laenuvõtjate keskmine vanus on püsinud Eestis (41) üsna stabiilsena, seisnes juulis suurim muutus Hispaania (+ 2 a) ja Soome (+ 1 a) laenuvõtjate keskmise vanuse tõusus. Üldiselt näeme, et laenuvõtjate keskmine vanus langeb 40. eluaastatesse.

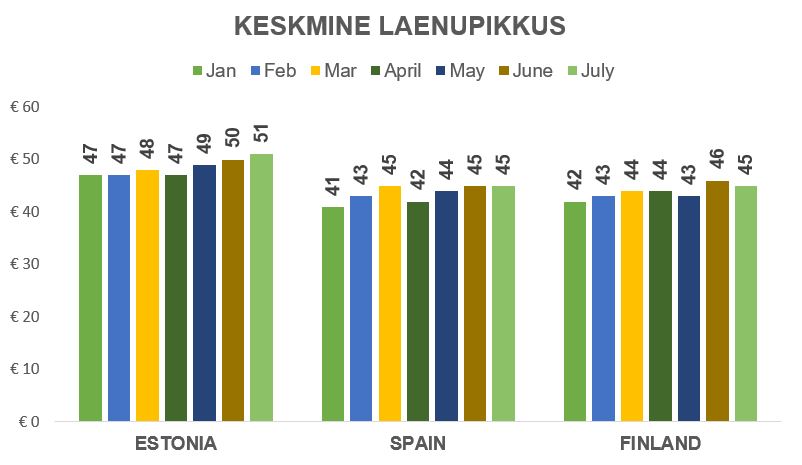

Keskmine laenupikkus juulis oli suurem Eestis (+ 1 kuu), jäi stabiilseks Hispaanias ja langes veidi Soomes (- 1 kuu). Täpsema ülevaate saamiseks vaata allpool olevat tabelit, kus on näha kõige tavalisemad laenupikkused.

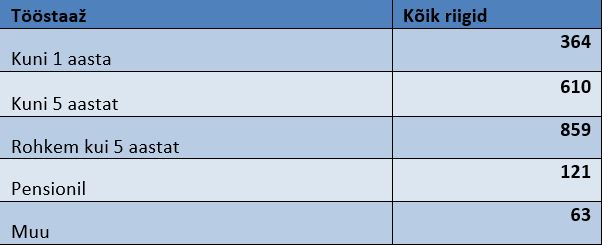

Laenupikkus ja tööstaaž

Traditsiooniliselt ei ole Bondora keskendunud lühiajaliste laenude väljastamisele, mida on endiselt selgelt näha kõige värskematest andmetest. Ainult 11 laenu väljastati vähem kui 12 kuuks ja need kõik vaid Eestis. Enamik laene väljastati 36 kuuks või kauemaks ning ainult 104 laenu (5,2% kõikidest laenudest) väljastati lühemaks ajaks. Kui olla veelgi täpsem, siis kõige tavalisem laenupikkus kõikides riikides oli 36 kuud (864 laenu), seejärel 60 kuud (759 laenu) ning lõpuks 48 kuud (290 laenu).

Pakkudes võimalust võtta laenu kuni 60 kuuks, saavad laenuvõtjad taskukohasemad igakuised tagasimaksed, mis mahuvad koos muude kulutustega nende eelarvesse.

Tööstaaž on endiselt samasugune nagu eelmistel kuudel: kõige tavalisem on „Rohkem kui 5 aastat”, seejärel „Kuni 5 aastat” ning lõpuks „Kuni 1 aasta”. See viitab, et need, kes on kindlad oma töökoha stabiilsuses (ja seega ka kuusissetulekus), taotlevad suurema tõenäosusega ka laenu.

Haridus ja eluaseme omandiliik

Sarnaselt eelmistele kuudele oli laenuvõtjate seas kõige tavalisem haridustase keskharidus, seejärel kõrg-, kutse- ja põhiharidus. Riikide jaotuses räägivad numbrid teist keelt: Eestis on laenuvõtjate seas endiselt kõige tavalisem keskharidus (688 laenu), samas kui Hispaanias on kõige tavalisem kõrgharidus (67 laenu) ja Soomes kutseharidus (201 laenu).

Kuna õppekavad ja -asutused erinevad riigiti, saab teha huvitavaid tähelepanekuid, kui seda infot võrrelda teiste andmetega.

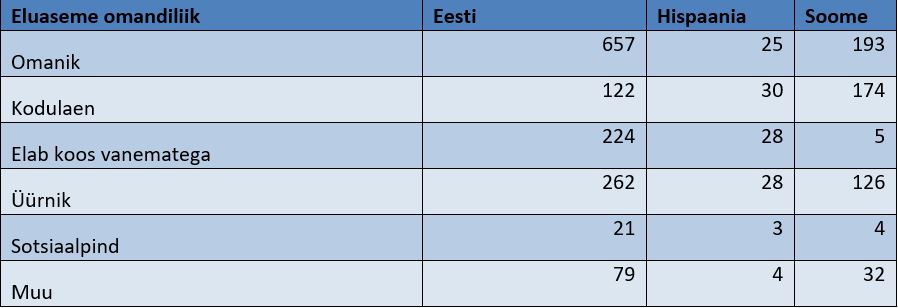

Kõige tavalisem eluaseme omamise staatus Eestis ja Soomes on „Omanik”, võrdluseks Hispaanias on kõige tavalisem aga „Kodulaen”. Eelmistel kuudel oli eluaseme omamise staatus Eestis ja Soomes sama, kuid näib, et see muutub Hispaanias, kuna numbrid on staatuste vahel palju ühtlasemalt jagunenud (kui „Sotsiaalpind” ja „Muu” välja arvata).

Kodu omamise staatus võib anda meile ülevaate kultuurilistest erinevustest piirkondade vahel ja sellest, kuidas see võib mõjutada laiemat majandust. Näiteks Soomes registreeriti ainult 5 laenuvõtjat, kes elavad koos vanematega. Eestis on peaaegu pooled laenuvõtjatest aga koduomanikud.

Andmete verifitseerimine

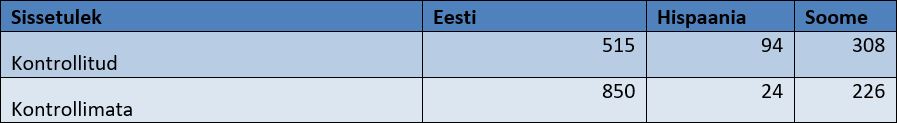

Allpool olevad andmed näitavad, kui paljude klientide sissetulekud ja kulud on kinnitatud. Hoolimata sellest, kas laenuvõtja sissetulek on kinnitatud, kontrollitakse koostöös rahvastikuregistri ja krediidiinfo asutustega tema tausta ning mitmesuguseid teisi andmeid, mida kasutatakse oodatava võlgnevusriski hindamiseks. Kokkuvõttes on kontrollitud andmetega klientide arv väiksem kui kontrollimata klientide arv.

Milline info laenuvõtja kohta on kõige tähtsam?

Laenu väljastamisega tekkiv risk arvutatakse laenuvõtjate jaoks välja, kasutades kõiki ülalmainitud parameetreid ja veel paljusid teisi. Kliendi enda sisestatud andmed, mida näeb ka investor, ei ole tavaliselt eriti indikatiivsed ja neil on suhteliselt vähe mõju Bondora antavale reitingule konkreetse laenu kohta. Seega ei peaks seda infot vaatama kui ainsat, mida kasutatakse laenu eeldatava võlgnevusriski määramiseks.

Kokkuvõttes annab see postitus hea ülevaate meie laenuvõtjate profiilist ja kuidas see muutub koos väljastatud laenude spetsiifiliste andmetega tulevastel kuudel. Kirjuta oma kommentaar allpool ja anna meile teada, millised andmed on Sinu arvates krediidiriski hindamisel kõige suurema mõjuga.